Planejamento Previdenciário: o que é e por que você deve fazer o quanto antes

Quem acompanha as últimas alterações no cenário previdenciário sabe que, mais do que nunca, é essencial se preparar para a aposentadoria. Isso se deve porque hoje temos mais tipos de aposentadoria disponíveis e com regras mais complexas. O planejamento previdenciário visa encontrar qual é o tipo de benefício mais adequado para o seu caso e formas de melhorar o valor dele. Ele pode ser feito por quem entrou no mercado de trabalho recentemente e por quem falta pouco tempo para se aposentar.

Todos os dias, dezenas de milhões de brasileiros saem de casa para os seus empregos. Muitos trabalham mais de 8 horas diárias, em dois ou até mais lugares e em profissões diferentes, para conseguirem manter uma vida digna. Pode ser até o seu caso.

Depois de horas de batente, o corpo e a mente começam a mostrar os sinais de cansaço. E essa rotina continua diariamente. Mas, alguma hora isso tem de mudar,afinal, não é possível manter esse hábito para sempre, por mais que gostemos do nosso trabalho.

Chega um momento na vida de todo trabalhador em que a aposentadoria começa a se aproximar. Você teve uma vida de dedicação e agora quer saber como poderá desfrutar ao máximo de um merecido descanso.

Começam, então, a surgir algumas dúvidas. Entre elas, podemos destacar: como calcular a idade para se aposentar? Quais são os tipos de aposentadorias e qual deles é o mais apropriado para mim? Quanto vou receber de aposentadoria? De que documentos eu necessito?

No entanto, vale destacar que nada impede pessoas mais jovens de se prepararem para esse momento o quanto antes. Isso é bastante recomendado que isso seja feito, para que o futuro seja mais tranquilo.

Por outro lado, todo mundo está suscetível de adoecer, sofrer um acidente ou, se imaginar um cenário mais grave, vier a óbito. Você está preparado para esses imprevistos? Como ficará a sua renda ou da sua família caso você seja impedido de trabalhar?

Quando surgem essas dúvidas, entra em cena o chamado Planejamento Previdenciário, uma etapa fundamental para que todo trabalhador possa estar assegurado e possa aproveitar o melhor que a previdência social tem a oferecer.

Hoje, você entenderá o que é o Planejamento Previdenciário, sua importância e os benefícios que ele traz a quem busca por um desfrute tranquilo dos próximos anos.

O que é o Planejamento Previdenciário?

Planejamento Previdenciário é a atividade pela qual se planeja as medidas de proteção e assistência no caso de riscos sociais. É por ele que se verifica a melhor forma de se aposentar e a sua proteção previdenciária no caso de ficar vulnerável financeiramente.

Ele é bem interessante para analisar o futuro de longo prazo, pensando em meios de adiantar a aposentadoria ou melhorar o valor do benefício. Você verá ainda neste artigo quais são as principais técnicas empregadas para isso.

Ainda, é possível fazer simulações para saber quanto você receberá de aposentadoria. Você pode utilizar essa informação de duas maneiras.

A primeira, como atualmente as pessoas conseguem se aposentar por mais de uma forma, ou seja, direito a tipos de aposentadorias diferentes, as simulações são empregadas para saber em qual deles o valor do benefício é melhor.

Assim, você escolhe a melhor opção para o seu caso específico e não fica refém do acaso ou decisão que o servidor que for analisar o seu processo tomar.

Segundo, se durante o processo de planejamento ficar constatado que o valor do benefício será muito abaixo das suas necessidades, você poderá contratar um plano de previdência complementar como forma de garantir uma velhice mais tranquila. Com isso, você tem a opção de receber duas ou mais aposentadorias, quantas você desejar e conseguir contratar.

Por outro lado, o Planejamento Previdenciário prevê possíveis problemas no seu processo, ou seja, questões mais complexas que só vão retardar o seu sonho de se aposentar.

Esses obstáculos podem ser resolvidos previamente como forma de simplificar o processo de aposentadoria. Nós vamos falar um pouco mais sobre eles em tópicos específicos.

Por fim, é um ótimo meio para saber se você e a sua família estão seguros no caso de um infortúnio, assim como se faz com o seguro de carro e casa.

Por exemplo, você certamente já se pegou pensando o que aconteceria com você ou a sua família se não pudesse mais trabalhar por algum período, em razão de doença, acidente e até mesmo caso venha a falecer.

Provavelmente, teriam que ajustar as despesas, quem sabe até ficar totalmente dependente da ajuda de terceiros. Isso não é bom, não é mesmo?

Assim, o Planejamento Previdenciário busca verificar se você está protegido para esses imprevistos e, caso não esteja, estabelecer estratégias para não ficar desamparado.

Considerando isso tudo, é um erro dizer que se trata de uma medida pré-aposentadoria, conforme você pode verificar em alguns sites menos qualificados, porque o serviço é muito mais amplo do que apenas a aposentadoria e, inclusive, recomendado ser feito logo nos primeiros anos de carreira.

Por que você deve fazer um Planejamento Previdenciário

Não é novidade que o brasileiro não tem o hábito de se planejar, tanto que muitas vezes ouvimos falar no tão conhecido “jeitinho brasileiro”, de deixar para a última hora. Mudar esse paradigma é uma das missões da Advocacia Alves, buscamos conscientizar a população de que a previdência é muito relevante na vida de todos para ser deixada em segundo plano.

E não estamos querendo com isso reinventar a roda, mas sim de colocar em prática um hábito comum em outros países mais desenvolvidos, como os Estados Unidos. Considerando o cenário internacional, a previdência e o investimento precoce são o cotidiano das famílias, e isso é ensinado ainda nas escolas.

Em nosso país, especialmente, o sistema de benefícios sofreu uma mudança relevante com a aprovação da Nova Previdência, em 2019. E as expectativas são de piora para as próximas décadas, pois já tramitam outros projetos de lei previdenciários mais restritivos. Nesse contexto, muitas famílias dependerão de uma previdência complementar para ajudar nos gastos mensais e não passarem necessidades.

Por isso, além das vantagens já vistas no tópico anterior, o Planejamento Previdenciário é essencial para quem deseja desfrutar de uma aposentadoria digna, sem necessidades. Queremos que essa mudança de hábito comece por você.

Relevância do Planejamento Previdenciário após a Reforma de 2019

O Planejamento Previdenciário tem um papel importante no seguimento da carreira, pois envolve alguns cuidados a se tomar.

A Reforma da Previdência de 2019 trouxe mudanças importantes nesse processo, dificultando ainda mais a escolha do melhor benefício. Só para você ter uma ideia geral, hoje existem mais de 13 formas diferentes de se aposentar, cada uma com as suas peculiaridades.

Nesse cenário, como escolher o benefício mais adequado sem um prévio estudo e análise minuciosos? Fica difícil, não é mesmo? Veja a seguir alguns dos tipos de aposentadorias atualmente existentes.

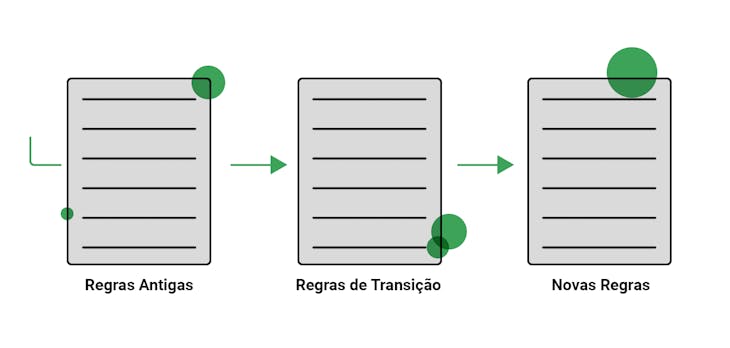

1. Regras antigas

A Nova Previdência, entre outras medidas, acabou com a modalidade de aposentadoria por tempo de contribuição e aproximou os sistemas de aposentadoria de trabalhadores do setor privado e servidores públicos, com o intuito de facilitar o processo e corrigir injustiças e outras situações que permitiam a alguns trabalhadores desfrutar aposentadorias muito jovens ou com o valor de benefício maiores do que as contribuições.

Mas o que a maioria da população não sabe é que existem meios de “fugir” das novas regras, ou seja, de se aposentar pela sistemática antiga.

Isso é possível por meio do direito adquirido.

Para tanto, você precisará demonstrar que preencheu os requisitos de uma das aposentadorias antes de a alteração na lei começar a valer.

Esse é o primeiro cenário que se analisa em um planejamento.

Por meio de algumas técnicas, como a conversão de tempo especial em comum, é possível aumentar o tempo de contribuição total e, dessa forma, emplacar uma regra antiga.

2. Regras de transição

Para uma parcela da população que estava perto de se aposentar, foram criadas algumas Regras de Transição:

- aposentadoria por idade;

- aposentadoria por idade com tempo de contribuição;

- pedágio de 50%;

- pedágio de 100%;

- regra dos pontos;

- aposentadoria especial;

- transição do servidor público;

- transição do professor.

Sem essas regras, os trabalhadores que estão nessa parcela de “transição” entre a antiga e a Nova Previdência teriam sido prejudicados por terem de trabalhar por mais tempo.

Ou até mesmo receber uma quantia muito abaixo daquela a que teriam direito com as regras antigas.

Esse é um motivo pelo qual é importante fazer um Planejamento Previdenciário. Como não são poucas as regras de transição e não é fácil entender a melhor delas, o trabalhador que pretende se aposentar por meio da transição precisa planejar adequadamente seus próximos passos, e isso não pode ser feito sem estudo, cálculos e dedicação.

Porém, nem todos os trabalhadores se enquadram nos critérios de transição. Para esses e os próximos brasileiros que entrarem no mercado de trabalho, vale agora o modelo de aposentadoria da Nova Previdência, que veremos a seguir.

3. Nova Previdência

Com a aprovação da Nova Previdência, o trabalhador deverá se aposentar pelos critérios de idade e tempo de contribuição.

- O trabalhador privado urbano poderá se aposentar aos 65 anos de idade e 20 anos de contribuição, se for homem; se for mulher, aos 62 anos de idade e 15 anos de contribuição.

- O servidor público se aposentará aos 65 anos de idade, 25 anos de contribuição, sendo no mínimo 10 anos no serviço público e 5 anos no cargo em que se aposentar, se for homem. Para as mulheres, muda apenas a idade: 62 anos.

- O trabalhador rural não teve mudanças: 60 anos de idade para homens, 55 anos de idade para mulheres. Ambos devem ter 15 anos de atividade rural.

- Professores da rede privada de ensino: homens, 60 anos de idade; mulheres, 57 anos de idade; para ambos, 25 anos de contribuição.

- Professores da rede pública de ensino: para as mulheres, as mesmas regras de idade e tempo de contribuição dos professores de rede privada; para homens, a mesma idade dos professores da rede privada, porém 14 anos de contribuição. Além disso, para ambos, 10 anos no serviço público e 5 no cargo.

Você deve considerar que cada uma das regras vistas até aqui possui forma de cálculo específica, o que afeta o valor da sua aposentadoria e complica ainda mais o Planejamento Previdenciário.

Sem que seja feita uma preparação adequada, não são pequenas as chances de você acabar escolhendo uma modalidade de aposentadoria que eventualmente se mostrará inadequada para as suas necessidades no futuro.

Você pode acabar recebendo menos do que tem direito ou pode acabar adiando o seu processo de aposentadoria.

Assim, é importante que você busque entender as diferenças entre as regras antigas, as regras de transição, a nova legislação e em qual dos grupos você se enquadra. Dessa maneira, você poderá requerer sua aposentadoria no tempo adequado e garantir o valor de benefício mais vantajoso.

Quando fazer um planejamento previdenciário?

Quando o Planejamento Previdenciário é feito no início ou nos primeiros anos de carreira, fica mais fácil criar soluções para aumentar o valor da aposentadoria.

Nesse caso, como se tem mais tempo até a aposentadoria, financeiramente fica mais cômodo, pois não será necessário desembolsar quantias mais elevadas para mudar o seu futuro.

Por exemplo, se ficar constatado durante o planejamento que o valor da aposentadoria será menor do que as suas necessidades, você poderá contratar um plano de Previdência Complementar ou iniciar o pagamento dos impostos previdenciários, caso ainda não o esteja fazendo, para que tenha assegurada proteção mínima.

O mais interessante são os efeitos que essas contribuições no início da carreira terão para a aposentadoria, é realmente incrível. Os investimentos ao longo dos anos são reinvestidos pelos planos de previdência, que gerarão juros sobre juros, formando uma montanha de dinheiro.

E, embora não seja o melhor dos cenários, o Planejamento Previdenciário também pode ser feito um pouco antes de se aposentar.

Nesse caso, o que se procura saber é a regularidade da situação previdenciária (para resolver algumas pendências antes de pedir a aposentadoria) e o que pode ser feito para adiantar e aumentar o valor do benefício.

Você terá ainda um relatório com todas as informações sobre a sua aposentadoria para te ajudar a escolher a melhor opção da previdência.

Porém, a grande desvantagem é o pouco tempo para realizar grandes alterações.

Benefícios e principais pontos que um bom Planejamento Previdenciário deve abordar

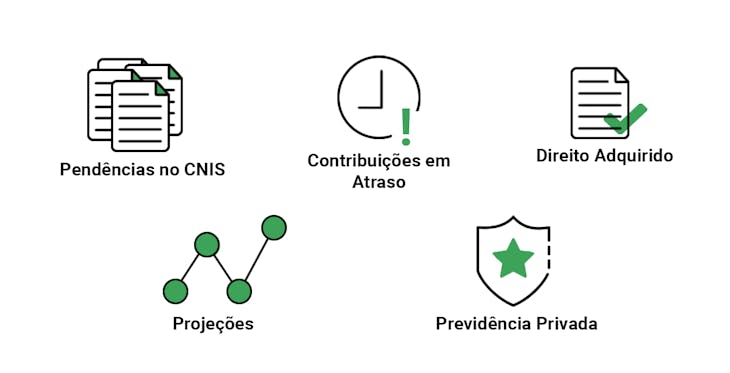

1. Pendências no CNIS

O CNIS, sigla para Cadastro Nacional de Informações Sociais, é um banco de dados que armazena suas informações trabalhistas e previdenciárias, o qual gera o chamado extrato previdenciário.

Esse documento é essencial para o Planejamento Previdenciário e a principal fonte utilizada pelo governo para analisar o seu pedido de aposentadoria.

Você pode solicitá-lo em agências da Previdência Social, alguns bancos ou pela internet, no Meu INSS.

O CNIS é a prova de quando você trabalhou e colaborou em dia com a Previdência e quais foram os valores dessas contribuições.

Ele comprova que você é inscrito no INSS, além de ter seu histórico de solicitação de benefícios (tais como auxílio-doença, auxílio-acidente, pensão por morte entre outros).

É importante que os dados do CNIS estejam todos corretos para que você possa receber tudo a que tem direito, e não corra risco de ter seu pedido negado.

Por experiência prática, podemos dizer que 99% das pessoas possuem algum erro em seu cadastro, sendo causados pela comunicação de informações incorretas por parte dos empregadores ao banco de dados ou conflito de informações.

Esses erros são registrados como pendências no CNIS e devem ser resolvidos o quanto antes, para evitar problemas durante o processo de aposentadoria.

Quando você faz um Planejamento Previdenciário correto, um dos problemas de que se protege é identificar quais pendências precisam ser resolvidas e como proceder para corrigi-las imediatamente.

Por isso, é interessante consultar periodicamente seu extrato previdenciário para ter a certeza de que seus dados estão regulares. Caso encontre algum erro nas suas informações, você pode retificar seu CNIS em uma agência da Previdência Social ou pelo portal Meu INSS, por meio do serviço de Atualização de Cadastro e Atividade, apresentando a documentação necessária para comprovar os erros que precisam ser ajustados.

2. Contribuições em atraso

Nem todas as pessoas trabalham a vida inteira em regime CLT, com carteira de trabalho assinada.

Não é pequeno o número de autônomos, facultativos e trabalhadores informais.

Por não serem registradas em uma empresa, essas pessoas são responsáveis pelas contribuições à Previdência Social, sendo habitual deixarem de pagar o imposto por desconhecimento, inexperiência ou para economizar uma grana no final do mês.

Além de ilegal, isso pode acarretar prejuízo para a sua aposentadoria, seja por haver um período menor de contribuição, seja por receber um valor mais baixo de aposentadoria.

Em alguns casos, é possível pagar o INSS em atraso, porém, o valor do imposto acaba ficando maior por conta dos juros e da multa.

Assim, quando se faz um Planejamento Previdenciário, é interessante considerar a possibilidade de pagar o INSS em atraso e verificar quais serão os efeitos na sua aposentadoria.

A lógica é simples: você deve se perguntar se o retorno financeiro será maior do que o valor investido. Caso a resposta seja afirmativa, é indicado o pagamento do imposto.

OBSERVAÇÃO: o pagamento de imposto atrasado é um tema bem complexo, pois o INSS, especialmente, pode não considerar as contribuições como tempo de contribuição. É bem comum clientes pagarem guias de imposto altas sem o acompanhamento de um profissional e, depois, não serem consideradas para a aposentadoria. Por isso, é importante você consultar um advogado especialista em previdenciário.

3. Direito adquirido

Quando se faz um planejamento previdenciário, sempre se analisa a viabilidade de técnicas para aumentar o tempo de contribuição, tais como a comprovação de algum período de emprego informal, o pagamento de INSS em atraso, a conversão de tempo de contribuição especial em comum, entre outras.

Nesse processo, verifique se você completou os requisitos de algum tipo de aposentadoria pelas regras antigas, que normalmente costumam ser mais vantajosas. Caso positivo, você tem o tão famoso Direito Adquirido, que é a possibilidade de pedir a aposentadoria segundo as regras anteriores à Reforma da Previdência em 2019.

Em especial, compare o valor desse benefício com as regras atuais, pois, se você contar com bastante tempo de contribuição, as novas regras podem resultar em um valor de benefício maior.

Ou seja, mais um indicativo de que o Planejamento Previdenciário é essencial para te auxiliar na decisão de escolha do melhor benefício.

4. Projeções

Um dos pontos fundamentais de um bom Planejamento Previdenciário são as projeções a respeito do seu futuro. Simular os diversos cenários a partir do seu histórico de contribuições e da idade, considerando tempo, quantias e modalidades contribuídas; é a melhor forma de verificar o melhor tipo de aposentadoria.

Por meio dessas projeções, você tem a possibilidade de planejar seus próximos passos com clareza, organizando suas finanças para, se necessário, contratar um plano de Previdência Privada.

5. E a Previdência Privada?

No seu Planejamento Previdenciário é fundamental considerar a possibilidade de contratar um plano de previdência complementar, como forma de ter mais de uma fonte de renda e garantir uma aposentadoria tranquila.

Conforme você já deve saber, há um teto de contribuição para a sua aposentadoria pela Previdência Social. Esse teto serve para que a Previdência Social não “quebre” por pagar benefícios muito altos, já que são poucos os trabalhadores que ganham acima do teto, em relação aos outros contribuintes.

Pela lógica, se você, como trabalhador, recebe valor superior ao teto, no momento da sua aposentadoria receberá valor menor do que o atual.

Com certeza você sentirá essa diferença financeira. Contratando um bom plano de previdência complementar, você pode receber duas ou mais (se contratar mais do que um plano), podendo receber até mesmo mais do que o seu salário atual.

Contudo, fique atento às taxas cobradas pelos bancos no momento da contratação, que podem ficar com praticamente todo o lucro dos seus investimentos. Sugestão: fuja dos contratos com “taxa de carregamento” e taxa de administração superior a 2% ao ano. Se alguém te oferecer um plano fora dessas condições, certamente não está preocupado com o seu futuro.

Portanto, continua sendo importante a execução de um Planejamento Previdenciário que permita a você escolher um plano de previdência privada realmente adequado às suas necessidades, além de não causar prejuízos ou desvantagens, como tributação excessiva e o recebimento de valores menores por conta de uma escolha menos vantajosa. Vale a pena pedir o contrato ao gerente do seu e de outros bancos para escolher o melhor plano para você. E, se você estiver com dificuldades para entender, converse com um advogado especialista.

Conclusão

Não importa o ponto em que esteja sua carreira, se você está perto ou longe de se aposentar. Vimos até agora como o processo de aposentadoria pode ser difícil, complexo e trabalhoso.

Quanto antes você começar a planejar, considerar a sua situação e definir quais serão os próximos passos, mais perto você estará de conseguir uma aposentadoria tranquila e feliz.

Se você ainda está com dúvidas se ele é indicado para você, confira 5 ótimos motivos pelos quais você deve fazer um planejamento previdenciário ainda hoje.